Что будет, если не платить кредит

Рост цен на товары широкого потребления, коммунальные услуги и вещи первой необходимости все чаще заставляют граждан обращаться в банковские учреждения за займами. Нестабильная экономическая ситуация, внеплановые увольнения и причины личного характера (потеря кормильца, тяжелое заболевание) часто становятся препятствием для погашения долговых обязательств. Что делать, если не можешь платить кредит расскажут наши юристы.

Что будет если не платить кредит

В зависимости от сроков уклонения от погашения займа банки предпринимают следующие действия:

От 10 до 90 дней. Банк присылает СМС-уведомление о том, что появилась задолженность по текущим долговым обязательствам. Если кредитуемый не реагирует, то банковские работники будут пытаться связаться любыми способами: звонки на мобильный, домашний, рабочий телефон, письма на электронную почту.

От 90 до 120 дней. Если должник не выходит на связь и не предпринимает никаких действий по урегулированию проблемы, банк имеет право разорвать кредитный договор в одностороннем порядке. На основании Гражданского Кодекса РФ кредитор направляет уведомление о прекращении действия договора с требованием досрочного погашения основной суммы долга и процентов.

Более 120 дней. Кредиторы подают исковое заявление на взыскание долгов. На практике такие дела практически всегда решаются в пользу банков. Суд выдает исполнительный лист и взысканием занимаются судебные приставы, на этом этапе арестовывают все имущество и счета должника. Ограничивается передвижение — выезд за границу в отпуск или командировку невозможен.

Параллельно с этими действиями банки требуют уплаты долга с поручителей, созаемщиков. Если у кредитуемого есть депозитный или зарплатный счет в том же банковском учреждении, в котором он оформил займ, банкиры имеют право проводить безакцептное списание средств в счет погашения задолженности. Это возможно, если расчетный счет или карта указаны в кредитном договоре.

Что будет, если банк передаст долг коллекторам

Если уговоры и требования не приносят результата, финансовые организации согласно нормам Гражданского Кодекса, могут передать или продать долг коллекторскому агентству по договору цессии. Несмотря на то, что все действия коллекторов строго регламентированы законом № 230-ФЗ (21.06.2016 г.), мелкие агентства-однодневки пытаются вернуть деньги всеми способами, даже не законными. Они прибегают:

к ночным звонкам, посещениям;

высказыванию явных угроз, запугиваниям;

порче имущества;

размещению компрометирующих постов в социальных сетях.

Многие наши клиенты задают вопрос: «Я не плачу кредит, что будет, если придут коллекторы?». В этой ситуации нужно действовать хладнокровно и не показывать испуг. Если это звонки с угрозами — установите специальное приложение, которое поможет сделать запись звонка. Посещение среди ночи также зафиксируйте на камеру, но не открывайте дверь. Собрав доказательную базу, пишите заявление в полицию на основании нарушения норм Федерального Закона № 230.

Если коллекторское агентство крупное и дорожит репутацией, тогда должнику будут предложены несколько пути решения проблемы: реструктуризация долга, изменение графика платежа, уменьшение процентов, сокращение суммы долга и другие лояльные схемы.

Банк подал в суд: что делать должнику

Если заемщик не идет на контакт и не пытается урегулировать вопрос о погашении долга, банк подает исковое заявление в Мировой Суд. Такие заседания могут проходить без обвиняемого и чаще всего судья принимает положительное решение в пользу истца. Если должник не согласен с постановлением, нужно обжаловать приговор.

На следующем этапе банковские юристы подадут иск в Районный Суд. Разбирательство на этом уровне может затянуться на несколько месяцев. Если должник соберет официальные документы, доказывающие невозможность погашения кредита, то судья может уменьшить общую сумму займа или обязать выплатить тело долга, без погашения части процентов.

Если банк подал повторное исковое заявление, должник должен:

посещать все судебные заседания (в противном случае суд может назначить наказание за неуважение к суду);

подготовить документы, подтверждающие ухудшение финансового состояния (справка о заработной плате, копия трудовой книжки с записью об увольнении, медицинские справки о состоянии здоровья, если финансы уходят на лечение);

проконсультироваться с адвокатом и подготовить встречное исковое заявление с требованием пересчета процентов, отмены штрафов, пени.

Можно ли не платить микрозаймы и избежать судебного разбирательства? По факту такая ситуация возможна, поскольку любой судебный процесс влечет за собой издержки. Банки самостоятельно определяют рентабельность подачи иска. Для мелких кредитов до 50 000 такие действия нецелесообразны. В таких случаях выгоднее ждать, когда у должника улучшится финансовая ситуация и он сможет выплатить займ.

Не могу платить кредит, что делать: пути решения

Ухудшение финансового состояния редко бывает запланированным, поэтому по статистике каждый 5 заемщик оказывается неплатежеспособным и переходит в разряд должников. Если вы попали в такую ситуацию и не хотите портить кредитную историю, идите на контакт с банком, сотрудники предложат варианты решения проблемы. Если нет возможности платить кредит, можно:

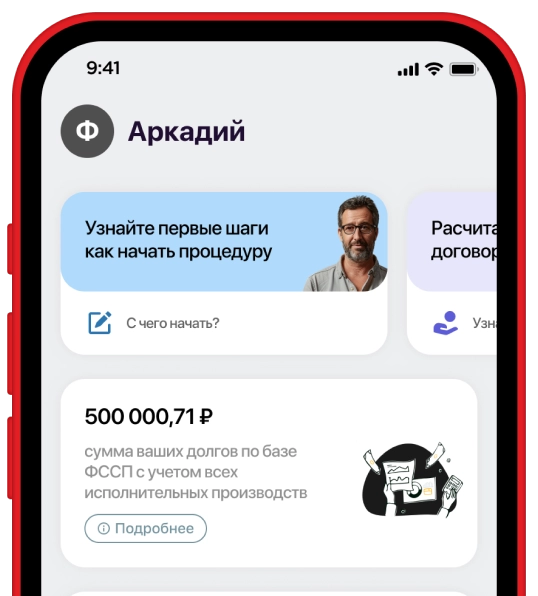

Инициировать банкротство физического лица — единственный способ списать долги по закону. Чтобы подать заявление в Арбитражный суд, нужно соблюсти условия: долг должен превышать 500 000 руб., последний обязательный платеж должен быть внесен более трех месяцев назад. Сразу после одобрения иска, кредит замораживается и на него нельзя начислять проценты, пени, все взыскания по исполнительным листам, выданным ранее, прекращаются. Этот шаг позволяет зафиксировать общую сумму долга до признания гражданина неплатежеспособным. Если у заемщика нет основного дохода и имущества в собственности, суд назначит списание всех долгов на 100 %.

Рефинансирование долга — оформление нового кредита на более выгодных условиях с целью погасить текущие задолженности. Такая схема часто используется для погашения нескольких мелких кредитов за счет одного крупного. Позволяет сохранить хорошую кредитную историю, снижает финансовую нагрузку. Но не все банки выдают кредиты на эти цели, поскольку существует вероятность прогноза выплат не в пользу должника.

Реструктуризация — пересмотр процентной ставки, графика платежей, суммы обязательного ежемесячного взноса с целью снижения. Такой способ урегулирования проблемы используется чаще всего в случае временных финансовых трудностей. Эту схему предлагают, если должника забрали в армию, сократили, перевели на новую должность с меньшим окладом. Также она используется для людей, находящихся в декретном отпуске и потерявших трудоспособность.

Важно понимать, что уклонение от уплаты долгов испортит кредитную историю. Если долг превышает 1,5 млн. руб., то есть вероятность, что банковские сотрудники инициируют уголовное дело по ст. 177 УК РФ.

Юридическая помощь от ООО Главбанкрот

Наша компания выполняет сопровождение банкротства физических лиц с 2015 года, уже более 30 000 граждан списали свои долги на 100 %. Обращаясь к нам, вы получите:

грамотную консультацию юристов и аудиторов;

помощь в сборе документов и подготовке доказательной базы;

личного арбитражного управляющего;

полное сопровождение вплоть до присвоения статуса банкрота или вынесения приговора в районном суде по делу укрывательства от выплаты долгов.

Чтобы уточнить детали или узнать, что будет, если не платить микрозаймы, звоните по номеру 8 (800) 600-03-37 и записывайтесь на бесплатную консультацию.