Особенности банкротства поручителя

Согласно законодательным нормам, установленным в ГК РФ ч. 1, гл. 23, §5, поручитель — это гарант исполнения обязательств должника перед кредитором в размере всей суммы займа или какой-то его части. Отвечает ли поручитель после банкротства заемщика своим доходом или имуществом? Законом установлено 2 вида ответственности по договору поручительства — солидарная и субсидиарная. Первый вид наступает до передачи дела в суд и осуществляется на основании поручительского договора и ст. 322 ГК РФ. Второй вид — когда банки прибегают к нормам статьи 399 ГК РФ.

Может ли поручитель подать на банкротство

Люди, когда соглашаются выступить в банке гарантом, полагаются на добросовестность заемщика. Но даже если человек не предполагает никого обманывать, в жизни случаются разные ситуации, при которых просто нет физической возможности выплачивать долги. Даже если должник признает свои обязательства и не отказывается от их обеспечения в дальнейшем будущем, банки могут требовать ежемесячные выплаты с поручителей.

Вряд ли кто-то из гарантов готов к такому повороту событий. В этом случае ручающийся за должника человек, может без труда инициировать процедуру банкротства должника гражданина. Но, чтобы суд освободил от исполнения обязанностей по поручительскому договору, нужно собрать обширную доказательную базу, принимая во внимание то, что у ручающегося есть дебиторская задолженность.

Основания для признания банкротства поручителя

Большинство клиентов компании ООО «Главбанкрот» на консультации задают такой вопрос: «Можно ли подать на банкротство поручителей иск в суд, если должник перестал платить кредит?» К сожалению, нет. Физическое лицо, как гарант, может инициировать процедуру признания несостоятельности только после того, как суд вынесет решение о переходе денежных обязательств перед кредитором с должника на ручающегося.

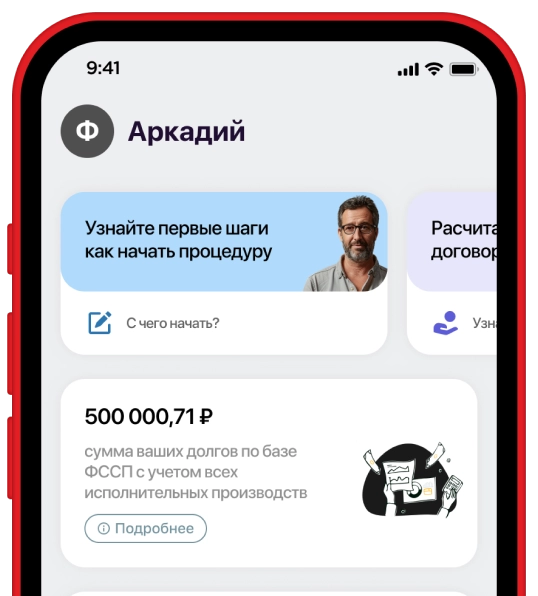

Также для подачи на банкротство поручителя физического лица нужно соблюсти условия:

- сумма долга по договору составляет более 500 000 рублей или если она меньше, то у поручителя есть свои обязательства перед другими лицами, что в совокупности составит общий долг свыше полумиллиона;

- дохода и имущества, находящегося в собственности ручающегося, недостаточно для покрытия долгов по исполнительному листу;

- период просрочки выплат по исполнительному предписанию равен 3 месяцам и более.

Если общей суммы не хватает для подачи заявления, юристы рекомендуют подождать несколько месяцев. За это время банк начислит пени, проценты и долг возрастет. Но в этом случае есть риск, что банк инициирует против вас процедуру банкротства и назначенный управляющий может быть более лоялен к кредитору.

Что должен делать поручитель при банкротстве

Инициирование процедуры признания несостоятельности проводится на общих основаниях. Нужно:

- составить заявление и подать его в арбитражный суд;

- оплатить государственную пошлину;

- составить список лиц, которым вы должны деньги, с указанием сумм;

- подготовить документы на имеющееся имущество, если в собственности ничего нет, — взять соответствующую справку;

- взять банковскую выписку о состоянии депозитного, текущего счета, если они есть;

- если в течение 3 последних лет до даты подачи заявления вы продавали какое-либо имущество, нужно предоставить суду все документы, связанные с этими сделками.

Если у ручающегося за должника все же есть имущество, и оно будет реализовано в счет погашения долговых обязательств, то гарант в дальнейшем может истребовать всю сумму с должника. Но при условии, что последний не признан несостоятельным.

Процедура банкротства поручителя

Признание финансовой несостоятельности регламентируется нормами закона № 127-ФЗ и проходит по общим правилам. Отличие лишь в том, что вы отвечаете по чужим обязательствам. Процедура включает следующие этапы:

- подача заявления и его рассмотрение в суде;

- изучение материалов дела и рассмотрение возможности назначить реструктуризацию займа, прийти к мировому соглашению или прибегнуть к реализации имущества;

- если достичь соглашения не удалось, начинается процедура банкротства: с этого момента банки не имеют права начислять пени, проценты, штрафы, а судебные приставы — требовать выплат по исполнительным листам;

- если у банкротящегося нет возможности покрыть хоть часть долга и реструктуризация невозможна, арбитражный управляющий составляет список имущества, производит его оценку и формирует конкурсную массу;

- имущество продается с торгов, вырученные средства направляются на покрытие обязательств по поручительскому договору и на возмещение судебных издержек.

После завершения процедуры и присвоения статуса, можно подавать иск о признании банкротом прямого заемщика и требовать с него возмещения всех понесенных расходов.

Банкротство поручителя без решения суда

Согласно Федеральному Закону № 127-ФЗ «О несостоятельности» присвоить статус банкрота гражданину или юридическому лицу может только Арбитражный суд, не исключение и поручитель. Поэтому если необходимо избавиться от долговых обязательств без последствий — инициируйте процедуру.

Что будет с поручителем при банкротстве юридического лица

Признание организации финансово несостоятельной автоматически влечет за собой ее ликвидацию и признание всех долгов безнадежными. Другими словами, они просто списываются. По логике вещей, в этой ситуации поручитель должен быть освобожден от каких-либо обязательств. Но тут в силу вступает ст. 367 ГК РФ.

В ней установлено правило, по которому ручающийся за юридическое лицо несет полную ответственность по займу или другим обязательствам, если кредитор успел направить исковое требование в суд о возмещении долга по поручительскому договору.

Если суд установит, что подача на банкротство юридического лица была фиктивной или, будут выявлены какие-то махинации, вся ответственность с гаранта снимается.

Поскольку долги компаний обычно исчисляются сотнями, а то и миллионами рублей, банкротство поручителя юридического лица в этом случае будет самым правильным решением.

Что будет с поручителем при банкротстве физического лица

После присвоения гражданину статуса несостоятельного, его обязательства в полном размере или какая-то их часть, обеспеченные поручительским договором, переходят к тому, кто за него ручался. В этом случае опять вступают в силу юридические нормы ст. 367 Гражданского Кодекса РФ.

Поскольку физическое лицо не может быть ликвидировано, то «точкой невозврата» считают вынесение Решения Арбитражного суда о присвоении должнику статуса банкрота. То есть, если кредитор до этого момента не заявил о своем намерении истребовать долг с поручителя, то после признания прямого должника несостоятельным он этого сделать не имеет права.

Если же кредитор подал исковое заявление до вынесения Решения, тогда все обязательства, прописанные в договоре, ложатся на плечи гаранта.

В каких случаях снимается ответственность поручителя?

С гаранта снимаются все обязательства если:

- прямой заемщик полностью погасил долговые обязательства;

- кредитор внес изменения в условия договора: повысил процентную ставку, пересмотрел график платежей, уменьшил срок кредитования, но при этом гарант не был уведомлен об этом;

- если прямой должник передал свои обязательства перед кредитором третьему лицу и ручающийся больше не желает выступать гарантом;

- если срок действия кредитного договора истек, и кредитор в течение последующего года не направил поручителю требований о возмещении долгов.

Также с ручающегося снимается вся ответственность в случаях, предусмотренных в ст. 367 ГК РФ.

Банкротство поручителя: судебная практика

Обычно суд относится более лояльно к кредиторам и принимает их сторону. Ведь по закону они правы, они честно выполнили все условия договора займа. А вот заемщик, в силу тех или иных обязательств, находится не в лучшем положении, — закон не на его стороне. Естественно под удар попадают и ручающиеся люди. Если вы попали в такую ситуацию, лучше всего активно участвовать в судебных процессах, предлагать на заседаниях решение проблемы. Это в случае инициации процедуры несостоятельности против вас будет учтено судом, как смягчающее обстоятельство.

Но в практике банкротств поручителей был случай, когда судья пошел на встречу поручителю. Кредитор требовал исполнения обязательств по договору займа, поскольку прямой должник скончался. Гарант убедил Арбитражный суд, что компенсацию долга должны выплачивать прямые наследники, поскольку им перешло все имущество должника. Суд одобрил такой вариант.

Как законно списать долги

Закон № 127-ФЗ позволяет законно списать долги на 100 % любого типа: кредиты, микрозаймы, ипотеки, задолженности за коммунальные услуги или перед контролирующими органами. Чтобы провести процедуру банкротства с минимальными потерями и негативными последствиями, обращайтесь за помощью в ООО «Главбанкрот».

Мы оказываем юридические услуги с 2011 года, а банкротствами занимаемся с 2015. За это время мы помогли списать долги более 3 000 физических лиц и десяткам организаций.

Содержание

Показать

Введение

Может ли поручитель подать на банкротство

Основания для признания банкротства поручителя

Что должен делать поручитель при банкротстве

Процедура банкротства поручителя

Банкротство поручителя без решения суда

Что будет с поручителем при банкротстве юридического лица

Что будет с поручителем при банкротстве физического лица

В каких случаях снимается ответственность поручителя?

Банкротство поручителя: судебная практика

Как законно списать долги